暗号資産に投資するとき、多くの人が注目するのは「価格の上昇」や「利回り」でしょう。

けれども、本当に重要なのは、そのプロジェクトを“誰がどう運営しているか”です。

・価格は上がっているけど、開発が止まっている

・「分散型」をうたいながら、実質は創業者がすべてを決めている

・DAOを名乗っていても、実際は機能していない

こうした事例は、過去に何度も投資家の資金を消し去ってきました。

本記事では、主要な暗号資産プロジェクト10件を取り上げ、

それぞれの「運営チーム」「財務構造」「ガバナンス設計」を比較・分析します。

その結果、見えてくるのは──

価格の裏にある“支配構造”こそが、本当のリスクかもしれないという事実。

「このトークンは誰に支配されているのか?」

「安心して長期保有できるのはどのプロジェクトか?」

そうした視点から、あなた自身のポートフォリオを再点検してみませんか?

※当記事の図表・データは自由に引用可能です(要出典記載)。

✅ プロジェクトの“組織構造”はこう見抜く

暗号資産プロジェクトは「非中央集権」を掲げていても、実態はさまざまです。

あるものは財団主導、あるものは開発会社が実権を持ち、またあるものは本当にDAO化されている――。

つまり「どこが主導し、誰が意思決定しているのか?」を見なければ、プロジェクトの健全性やリスクは判断できません。

以下の4つのポイントに注目することで、運営の“実態”を見抜く手がかりが得られます。

🔍 1. ホワイトペーパー:初期設計と運営主体の明記

ほとんどのプロジェクトは、ローンチ前に「ホワイトペーパー(設計書)」を公開しています。

ここには、誰がこのプロジェクトを立ち上げ、今後どう運営していくのかが記されています。

- 発行体(財団 or 企業)

- 開発者チームの実名 or 匿名性

- ガバナンス移行のロードマップ

例:Solanaは当初から「Solana Labs」が開発を主導し、後に「Solana Foundation(財団)」へ運営を分散。ホワイトペーパーにもその意図が明記されていました。

💻 2. GitHub:開発状況とチームの実在性

ソースコードの公開場所であるGitHubの活動状況を見ると、開発がどれだけ“生きているか”が分かります。

- 開発が止まっていないか?

- 特定の数名だけがコントロールしていないか?

- 開発者のプロフィールに透明性があるか?

例:UniswapのGitHubは、コア開発チーム以外にもコミュニティからのPull Request(改善提案)が多く、「実質的な分散開発」が進んでいることが分かります。

🗳️ 3. トークン配分:ガバナンス権限の偏りを見抜く

「分散型」をうたっていても、ガバナンストークンの保有比率が偏っていれば、実質的な中央集権です。

- 初期配分で、創業チーム・VCが何%保有しているか?

- 財団や企業が多数決を左右できる構造ではないか?

例:Uniswap(UNIトークン)は、初期にコミュニティへ大規模なエアドロップを実施し、DAOの投票権が比較的広く分散。

一方Solana(SOL)は、初期トークンの50%以上が財団と投資家に配分されており、意思決定は事実上、財団が握っています。

🏛️ 4. DAOの有無と実効性

単に「DAOと名乗っている」だけでは不十分です。

重要なのは、「提案が実行され、ガバナンスが本当に機能しているか?」という点。

- 提案(Proposal)の提出と議論は定期的に行われているか?

- 投票の透明性はあるか?

- 提案は実際に実行(オンチェーン)されているか?

例:Uniswapは「Uniswap DAO」により、トークン報酬設計や資金配分がオンチェーン投票で決定されており、DAOとして高い実効性を持ちます。

一方、多くのプロジェクトではDAOを名乗っていても、提案がほとんどなく、事実上は静的な掲示板と化しているケースもあります。

✅ 結論:「非中央集権」を見抜くには“人と構造”をチェックせよ

暗号資産は、金融商品であると同時に、「組織設計されたプロトコル」でもあります。

投資対象として見る際には、「そのプロジェクトは誰に支配され、誰が責任を持っているか?」を冷静に見極める必要があります。

特に長期保有や大きな金額を投じる際は、

ガバナンスの仕組み・チームの透明性・財団と開発の関係といった“見えない構造”こそ、最大のリスクであり安心材料でもあります。

✅ 主要10プロジェクトの「運営体制」比較表

暗号資産の“価格”は日々変動しますが、その背後にある「組織構造」は変わりにくい、かつ非常に重要なファンダメンタルズです。

ここでは、時価総額や取引量、話題性の高い10の主要プロジェクトを取り上げ、

それぞれの「開発主体」「ガバナンス方式」「運営組織の性質(財団 or 企業)」「財務の透明性」を比較しました。

🧭 比較観点の定義(事前補足)

| 観点 | 内容 |

| 開発主体 | 誰がプロトコルを設計・改善しているか(例:企業、財団、ボランティア) |

| ガバナンス方式 | 意思決定が誰によって、どう行われるか(例:投票、企業判断、DAO) |

| 財団 or 企業 | プロジェクトを統括する法人の有無と性質 |

| 財務の透明性 | トークン配分、資金管理、報告体制がどれだけ明示されているか |

| 評価 | ガバナンスと透明性のバランスを5段階で相対評価(筆者主観+報告ベース) |

📊 主要10プロジェクト 比較表(2025年時点)

📝 解説ハイライト

- Uniswap(UNI)は開発企業がありつつも、DAOによるガバナンスが完全に機能している稀有な例。

財務もオンチェーンで透明性が高く、分散性と健全性のバランスが優れている。 - XRP(Ripple社)は法的リスクに加え、企業主導が明確で「非中央集権」からは遠い構造。

意思決定や資金管理は同社の経営方針に強く依存。 - TRX(Tron)は「DAO化」をうたっているものの、実質的な影響力が創業者に集中しているとの指摘が多く、透明性評価は低め。

- BTC(ビットコイン)は例外的に中央組織を持たないが、その分意思決定の遅さや断片性が課題となるケースもある。

✅ ポイントまとめ

ガバナンス設計や開発体制の構造は、価格にはすぐ反映されませんが、中長期的には大きなリスクにもなりえます。

「非中央集権」=分散されている、とは限りません。

誰が作り、誰が決めて、誰が監視しているか?

この観点を持つだけで、投資判断は大きく変わります。

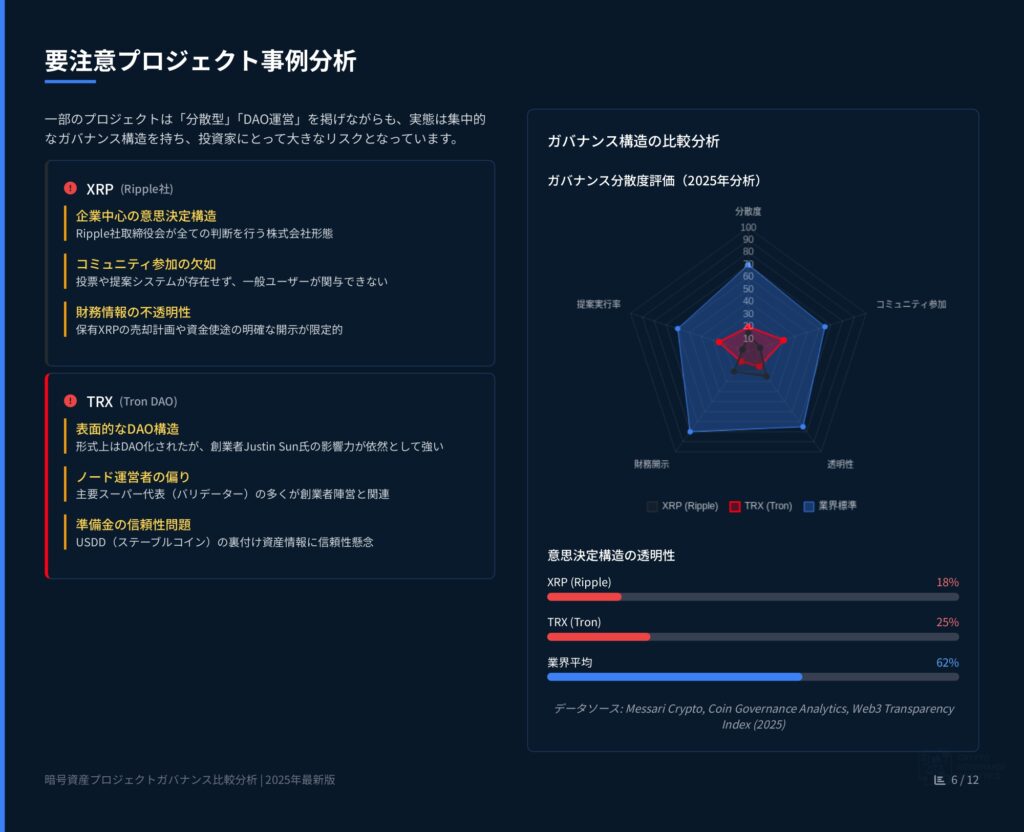

✅ 「要注意」プロジェクトに共通するガバナンスの危うさ

暗号資産のなかには、「非中央集権」や「DAO(自律分散型組織)」を名乗っていても、

実態は極めて中央集権的であったり、ガバナンスが機能していないプロジェクトも少なくありません。

とくに以下の3つの特徴が重なると、意思決定の透明性・健全性に大きな懸念が生じます。

❶ 創業者 or 運営企業にガバナンス投票権が偏りすぎている

DAOでは一般ユーザーが提案や投票を通じてプロトコルの進化に関与する――

というのが理想ですが、実際には「創業者陣が過半数以上の投票権を保有している」プロジェクトも珍しくありません。

これは、以下のような構造で起こります:

- 初期トークン配分で開発企業・VCが大量に保有

- ガバナンストークンの流通割合が極端に低い

- 投票が形式的に実施されても、結果は常に創業者寄りに

📌 典型例:Tron(TRX)

表向きはDAO形式に移行していますが、主要ノード運営者の多くが創業者陣営寄りとされ、

提案もJustin Sun氏の意向が強く反映されているという指摘が多数あります。

❷ コミュニティ参加が形式的 or ほぼ存在しない

「DAOで運営」と謳っていても、実際の提案や議論が活発でなければ意味がありません。

ガバナンスフォーラムが形だけ存在し、機能していないプロジェクトも多いです。

チェックポイント:

- 提案(Proposal)の件数が極端に少ない

- 議論が開発チーム中心で、外部ユーザーは事実上参加できない

- 意思決定が非公開で済まされているケースがある

📌 典型例:XRP(Ripple社)

ガバナンスプロセスは公式に公開されておらず、Ripple社の経営判断がすべてを決めている構造です。

「投票」や「提案」といったコミュニティの関与はほぼ皆無です。

❸ 財務情報・資金管理がブラックボックス

財団や企業が運営に関与するプロジェクトでは、資金の透明性が極めて重要です。

しかし、以下のような兆候が見られる場合は注意が必要です。

- トークン保有比率や売却スケジュールが非公開

- 財団の年間支出・配分が開示されていない

- 会計監査や外部レビューの記録がない

📌 典型例:Tron DAO Reserve(TRX)

準備金(Reserves)やステーブルコインの裏付け資産に関する情報は過去に何度も信頼性を疑われており、

一部ではUSDD(Tronのステーブルコイン)が「Terraの再来」と批判された時期もあります。

⚠️ 注意点まとめ

「DAO」「非中央集権」「コミュニティ主導」という言葉に惑わされてはいけません。

実際に誰が支配していて、どこに資金が流れ、何をどう決めているか――

それを見極める目を持たないと、想定外のリスクに巻き込まれる可能性があります。

とくに「価格だけ」で銘柄を選んでいる方は、ぜひ一度「中の構造」にも目を向けてみてください。

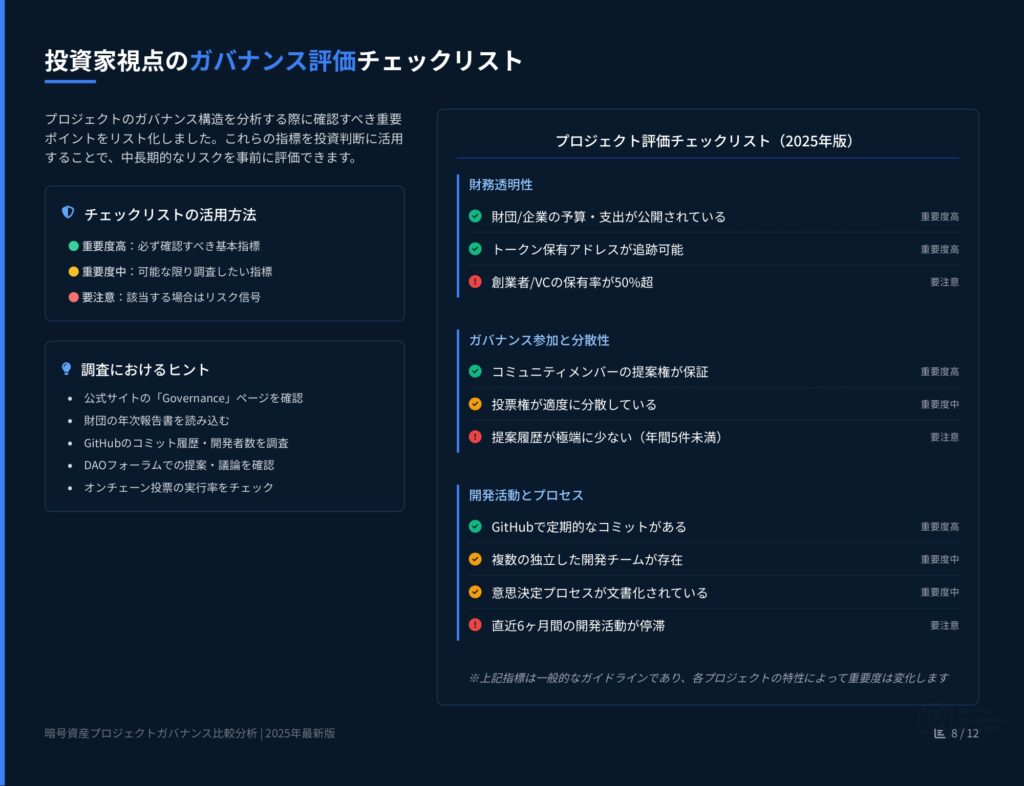

✅ 「安心して長期保有できる」プロジェクトの特徴

短期的には話題性やマーケティングで価格が動く暗号資産も、中長期で生き残るプロジェクトには共通点があります。

それは、「技術力」や「話題性」ではなく、しっかりとした統治構造と透明な運営体制です。

以下に挙げる3つの特徴を持つプロジェクトは、分散性・信頼性・継続性の面で優れており、長期保有に適しているといえるでしょう。

✅ ① 財団 or DAOに透明性のある資金運用体制

プロジェクトを支える資金(トークン準備金や財団予算など)が「どこにあり、どう使われているか」が明示されていることは非常に重要です。

透明性があることで、資金の浪費や恣意的な流用を防ぎ、信頼性を担保できます。

チェックポイント:

- 財団の予算と支出が公開されている(年次レポートなど)

- 資金の保管アドレスがオンチェーンで追跡可能

- 投資や助成金の用途・採択基準が明示されている

📌 例:Ethereum Foundation

毎年活動報告書を発表し、資金配分の内訳や研究開発投資の方向性を説明。多くがオンチェーン上で確認できる。

✅ ② ガバナンス参加者が多様で、牽制が効いている

運営に関わる意思決定が、特定の企業・創業者・投資家に偏っていないことも大きな安心材料です。

多様な利害関係者が関わることで、暴走や癒着を防ぐ“相互牽制”の機能が生まれます。

チェックポイント:

- コミュニティメンバーの投票権比率が一定以上ある

- コア開発者・外部研究者・投資家・一般参加者のバランスが取れている

- 提案に対して多角的な意見が交わされている

📌 例:Uniswap DAO

ガバナンス提案には、トークン保有者だけでなく第三者からの意見も活発。

大型提案が通らないケースもあり、健全な合意形成が働いている証拠といえる。

✅ ③ 提案・変更プロセスが公開されている

どんなに良い構造を持っていても、「実際にどう提案が出され、どう通過し、どう実行されるか」が見えなければ意味がありません。

ガバナンスが「ブラックボックス」にならず、すべてが見える状態であることが長期的な信頼につながります。

チェックポイント:

- 提案フォーラム(Discourse、Snapshotなど)が稼働している

- ガバナンスプロセスが明文化されている(提案→投票→実行)

- 実施された変更の履歴・議事録が閲覧可能

📌 例:Cosmos Hub(ATOM)

提案は公式ガバナンスフォーラムで事前に議論され、投票と結果が全てオンチェーンに記録される。

参加者の匿名性が許されつつも、プロセスの透明性が非常に高いのが特徴。

✅ 「見える・分かる・参加できる」プロジェクトを選べ

安心して長期保有できる暗号資産とは、

単に「価格が上がっているトークン」ではなく、仕組みが公開され、誰もが監視・参加できる設計を持ったプロジェクトです。

✅ 財団 or DAOの資金運用が明らかになっている

✅ 意思決定に多様な立場が関与している

✅ ガバナンス提案や変更履歴が誰でも見える

この3つをチェックするだけでも、

“表向きの人気”と“実質の信頼性”を見極める力が大きく高まります。

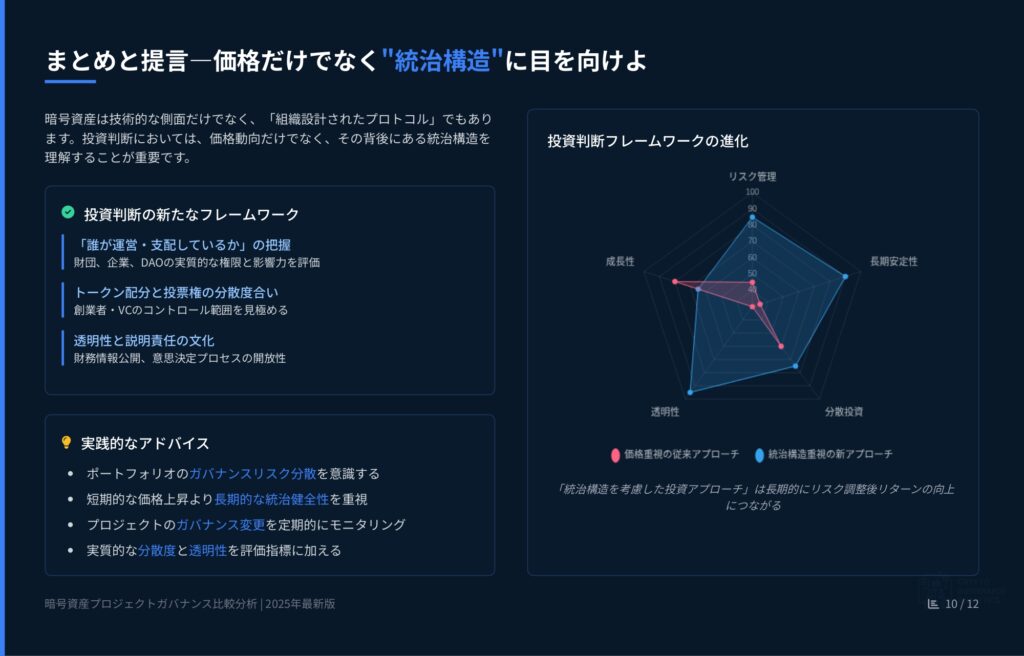

暗号資産は、法的には「通貨」でも「株式」でもありません。

ですが、多くのプロジェクトは開発チーム・財団・DAOなど、ある種の“運営組織”を持っています。

つまり、トークンは会社ではないが、「誰が支配しているか」「誰が意思決定しているか」は、

企業分析と同じように、投資判断において非常に重要な情報なのです。

✅ 「構造」は、価格以上に長期リスクを左右する

- 開発が止まれば、技術は時代遅れになる

- 財団の資金が枯渇すれば、改修もアップグレードも止まる

- 中央集権的な意思決定が暴走すれば、投資家の信頼は失われる

こうした事態は、チャートでは見えません。

プロジェクトの背後にある“統治構造”を理解しておくことは、リスク管理そのものなのです。

✅ “次に買うべき”トークンの条件が変わるかもしれない

価格が伸びているかどうかではなく、

「誰がそのプロジェクトを運営しているか?」

を重視した瞬間、あなたの投資対象は変わるかもしれません。

- 財団が透明で、意思決定が民主的

- トークン配分が分散され、暴走を抑える牽制がある

- ガバナンスが実際に機能している

そんな“見えにくいが本質的に安心できるプロジェクト”こそ、

中長期での信頼性や資産保全性という面で、真に投資すべき銘柄かもしれません。

※当記事の図表・データは自由に引用可能です(要出典記載)。