「ガバナンスコードを遵守しています」──多くの上場企業がこう記載しているにもかかわらず、

企業不祥事は今も後を絶ちません。しかもその多くが、社外取締役や監査体制が“整っていたはずの企業”で発生しています。

トヨタのリコール問題、ビッグモーターの不正請求、ジャニーズ関連の上場子会社問題など、

“表向きはガバナンスが効いているように見えた企業”で、なぜ問題が防げなかったのでしょうか。

実はその背景には、「独立社外取締役」の存在が、

“名ばかり独立”や“お飾り”と化しているケースが少なくないという構造的な課題があります。

日本のコーポレート・ガバナンス・コードでは、社外取締役の設置や独立性を明確に求めています。

しかしその要件は「原則主義」であり、実務上は“緩い基準でもクリアできてしまう”のが現実です。

つまり、コードを遵守していても、それが実質的に機能しているかどうかは別問題なのです。

本記事では、

- 社外取締役が形式的に選任されている構造とは何か

- なぜ企業は「独立性がある」と“言えてしまう”のか

- ガバナンスコードと現場の運用にあるギャップとは

- 実例(トヨタ・ビッグモーター)から読み解く実効性の有無

といった視点から、“ガバナンスが機能するとは何か”を再考します。

株式投資・取材・IR評価・経営コンサルティングに携わる方にとって、

“形式的な遵守”ではなく“実質的な機能性”を見る目を養うためのヒントとなる内容をお届けします。

※当記事の図表・データは自由に引用可能です(要出典記載)。

✅ ガバナンスコード遵守企業ほど「安心」と思われがち

→ 実際には、コードの“解釈の幅”が広く、実質形骸化も可能

日本企業のコーポレート・ガバナンスは、形式的には着実に進化しています。

東証プライム上場企業のうち、9割超が社外取締役を2名以上選任しているという調査もあり、報告書上では「ガバナンスコードを遵守」と記載する企業が多数派となりました。

しかし、この「遵守」という言葉に対し、投資家や読者が過剰な安心感を持つのは危険です。

🔹 ガバナンス・コードは「原則主義」──だから形骸化も起こる

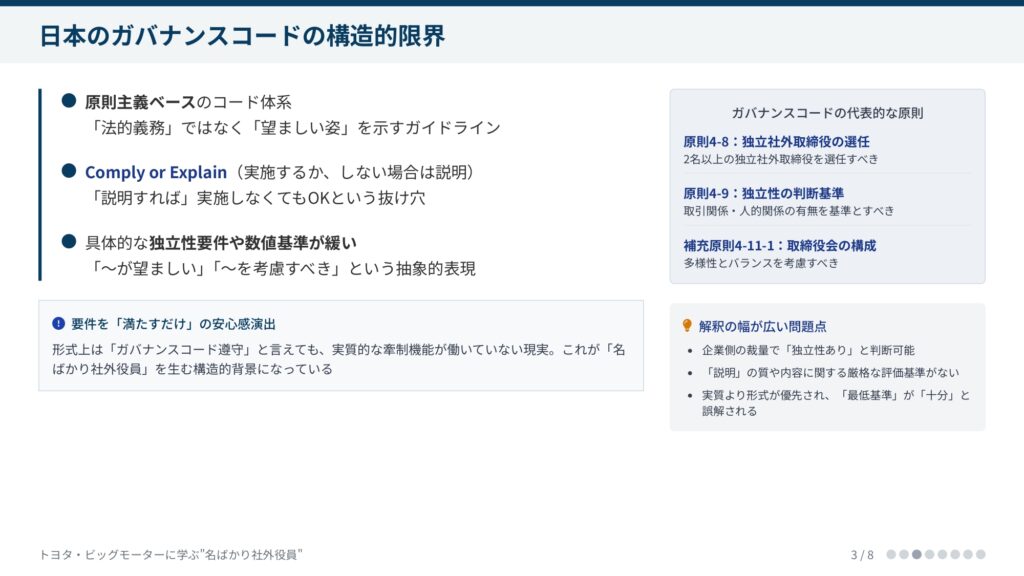

日本のコーポレート・ガバナンス・コードは、「法令」ではなく“原則ベース”の自主的ガイドラインです。

企業は以下の原則を“実施”することが期待されますが、「実施しない場合は説明すればOK(Comply or Explain)」という構造になっています。

特に注目すべきなのは次の3つの原則です:

- 原則4-8:独立社外取締役の選任(2名以上)

- 原則4-9:独立性の判断基準(取引関係・人的関係の有無)

- 補充原則4-11-1:取締役会の構成の多様性とバランス

これらはいずれも、「〜することが望ましい」「〜を考慮すべき」とされており、具体的な定量基準は示されていません。

つまり、企業ごとに広い解釈の余地があるのです。

🔹 「独立性」の判断も企業任せ──“緩い基準”でも形式上はOK

ガバナンス報告書を見ると、

「当社と人的関係・取引関係のない者を選任した」

「元金融機関出身であり、独立性を損なわないと判断した」

といった記述が多く見られます。

しかし、実際には以下のような人物でも“独立社外”とされている事例が散見されます:

- 長年取引のあった銀行出身者

- 過去に監査法人・法律事務所の担当パートナーだった人物

- 他のグループ会社で役職経験のある元幹部

企業側が「独立性に問題ないと判断した」と報告すれば、形式的には要件を満たしてしまうため、投資家側からは“機能の中身”が見えにくいのです。

🔹 「2名以上置いた」だけで議論が止まる──本当に機能しているかは別問題

特に原則4-8における「2名以上の独立社外取締役設置」は、いわば“最低限の設置ライン”です。

ところが、この最低基準をクリアしただけで「十分にガバナンスが効いている」と認識される風潮があるのは事実です。

実際には:

- 取締役会の構成割合はどうか(社外3割未満では発言力が弱い)

- 発言内容・議事録が開示されているか(実効性)

- 経営陣との牽制関係が成立しているか

といった“質的な要素”が非常に重要ですが、報告書上ではそこまでの詳細が見えないのが現状です。

✅ ガバナンスコード「遵守=安全」とは限らない

上場企業が「ガバナンスコードを遵守」と記載していても、

それが投資家やステークホルダーの監視・提言機能として実質的に機能しているかどうかは、別の次元の話です。

つまり、形式と機能は切り分けて考えるべきであり、

「守っているから安心」ではなく、「どう守っているか、誰がどう関与しているか」まで見ることが重要なのです。

✅ 「独立役員=外部出身」ではない──企業側の“独自基準”の存在

→ 元・取引先幹部や金融OBなどが“独立役員”とされているケース

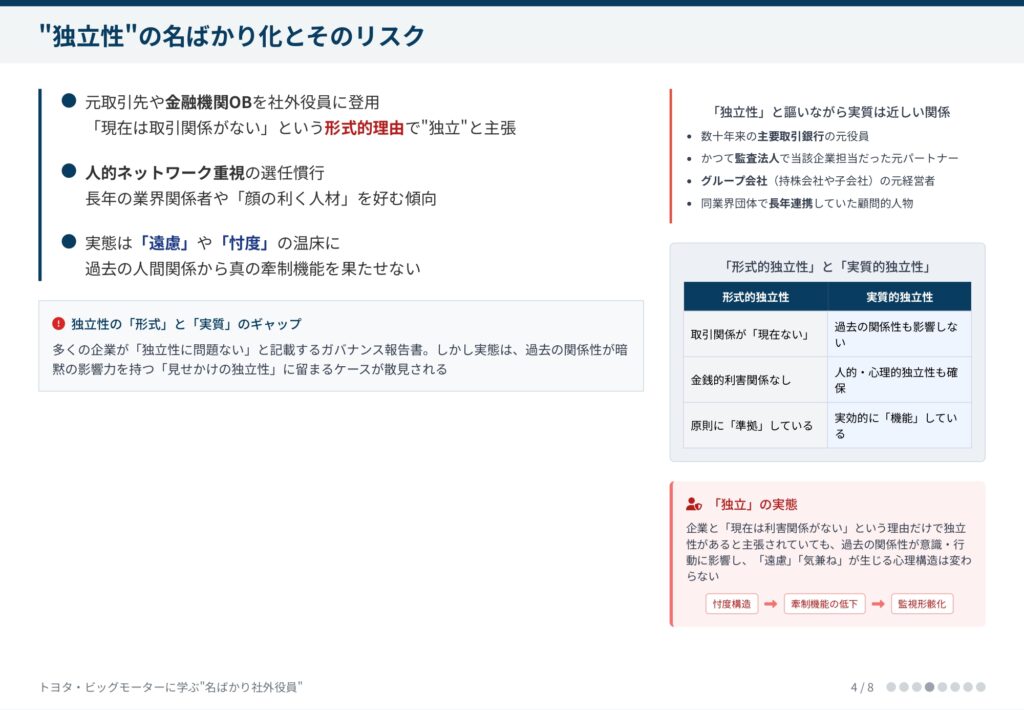

「独立社外取締役」と聞くと、多くの人が「経営陣とは一切利害関係のない第三者」を想像するかもしれません。

しかし、日本企業における“独立役員”の定義は、必ずしもそのような純粋な“外部者”を意味していません。

形式上は“独立”していても、実際には企業に強い影響を受けている人物が選任されているケースが少なくないのです。

🔹 判断基準は企業任せ──“独立性の説明”欄の実態

上場企業は、東証への提出義務がある「独立役員届出書」や「ガバナンス報告書」の中で、

社外役員の“独立性に関する考え方”を記載する必要があります。

しかしその記載は、ほとんどが以下のような抽象的かつ企業側に都合のよい説明になっています:

- 「過去に当社と一定の関係があったが、現在は利害関係がないと判断」

- 「○○銀行出身であり、現在は当社との直接的な関係はないため独立性に問題なし」

- 「専門性を有し、経営に対して客観的な視点から助言を行える」

つまり、「企業側が“独立している”と判断した」時点で、形式的には“独立役員”として登録できてしまうのです。

🔹 実例:形式は独立でも、実質は「近い関係者」?

たとえば、以下のような事例が実際に報告書や取締役候補者リストで確認できます:

- かつて監査法人で当該企業の主担当を務めていた元パートナー

- 数十年来の主要取引銀行の元役員

- グループ会社(持株会社や子会社)の元経営者

- 長年同じ業界団体で連携していた顧問的立場の人物

これらの人物は、取引上の直接的関係が現在は“ない”という理由で、「独立社外取締役」として認定されることがあります。

しかし、現実には企業内部の文化や経営陣の考え方を熟知していたり、

暗黙の信頼関係が続いていたりする場合もあり、“本当の第三者性”を持っているかは疑問が残ります。

🔹 本来の目的から逸れた“独立役員の誤用”

コーポレート・ガバナンス・コードが求めているのは、

経営に対して客観的な視点と抑止力を持つ「独立した監視役」の存在です。

それにもかかわらず、企業が「取締役会の空席」や「形式的な基準の充足」を目的として、

実質的に“近い存在”の人材を社外役員に登用するケースが後を絶ちません。

こうした構造は、「一応、社外は入れている」→「安心したふりができる」という

“ガバナンスのアリバイ化”を助長し、本質的な経営監視を弱める原因にもなっています。

✅名前だけでは判断できない“独立性”の真偽

投資家・ステークホルダーにとって、「独立社外取締役」の肩書だけではその実質的な独立性は判断できません。

企業が「独立性に問題ない」と記載していても、その人物の出自・経歴・人的ネットワークに注目すれば、

“実際は身内に近い存在”であるケースも見えてきます。

独立役員の真の価値は、「誰か」ではなく「どう関与しているか」にある──

次の見出しでは、それが問われた2つの企業事例(トヨタ・ビッグモーター)を具体的に見ていきます。

✅ トヨタ・ビッグモーターに見る「外部役員の限界」

→ 大企業でも“お飾り化”していたことが不祥事後に明らかに

「社外取締役がいるから安心」とは限らない──。

実際の企業不祥事では、社外取締役や監査役が“存在していたにもかかわらず、問題を未然に防げなかった”というケースが少なくありません。

本章では、代表的な2つの事例──トヨタとビッグモーターを通じて、社外役員制度がなぜ機能しなかったのかを検証していきます。

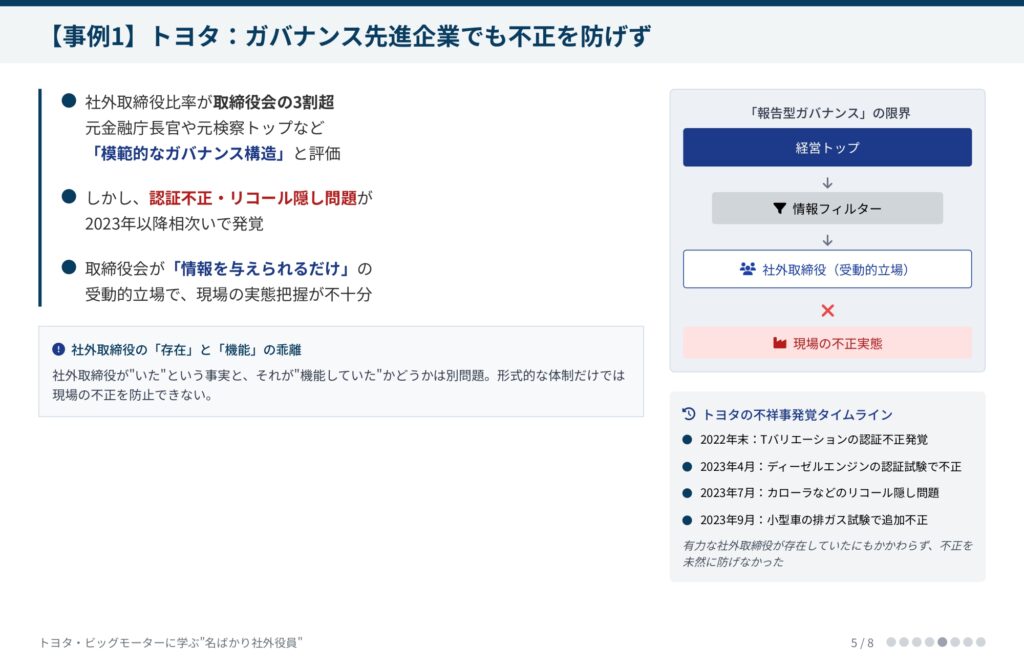

🔹 トヨタ:ガバナンス先進企業でも“役員は気づけなかった”?

トヨタ自動車は、日本を代表する上場企業であり、コーポレート・ガバナンスの「模範企業」として評価されてきました。

特に2022年時点では、社外取締役比率が取締役会の3割を超え、元金融庁長官や元検察トップなど、強力な人材が社外に名を連ねていました。

しかし、2023年以降に発覚した認証不正・不適切検査・リコール隠し問題では、

「なぜこれほどの社外構成を持つ企業で、内部の不正が続いたのか?」という疑問が投げかけられました。

特に注目されたのは以下のポイントです:

- 問題の多くが現場主導で継続的に発生していた

- 監査役・社外取締役の間で“不正兆候”を早期に把握できなかった

- 経営会議や取締役会における情報共有・透明性に疑問が残る

つまり、「社外取締役がいた」という事実と、「その社外が機能していたか」は、まったく別の問題なのです。

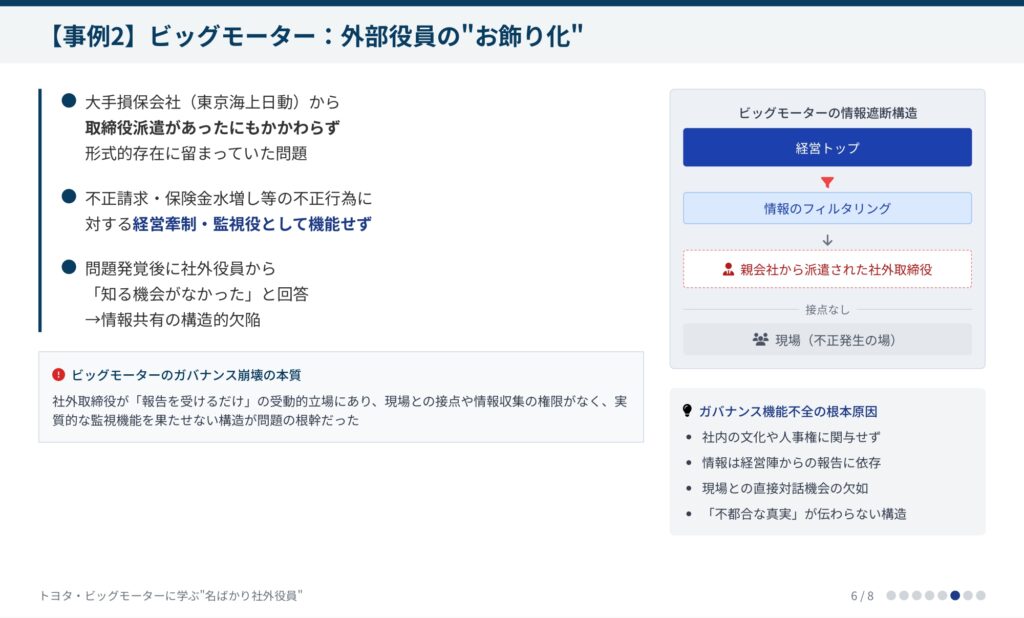

🔹 ビッグモーター:形式上の“親会社取締役”は機能せず

中古車販売大手ビッグモーターでも、不正請求・保険金水増しといった問題が明るみに出た際、

「なぜこれまで社外からのチェックが効かなかったのか」が大きな論点となりました。

特に焦点となったのは、大手損保会社(東京海上日動)からの取締役派遣が行われていたという点です。

これは、実質的に「親会社的立場の企業が経営に関与していた」ことを意味しますが──

- 派遣された取締役は“社外”の立場でありながら、実質的な監視機能を果たせなかった

- 社内の文化や人事権に関与せず、「報告を受けるだけ」に留まっていた

- 問題発覚後に「知らなかった」と回答し、経営陣と同列に責任を問われた

このように、“外部から人を入れていた”という事実があっても、

実質的な牽制がなければ「ガバナンス体制が整っている」とは言えないことが明らかになりました。

🔹 共通するのは「報告型ガバナンス」の限界

両者に共通するのは、「社外役員はいたが、情報は企業側から報告されるものに限られていた」ことです。

つまり、社外取締役が主体的に情報を取りに行ったり、現場と直接接点を持ったりする機会が乏しく、

“報告される範囲”の中でしか経営を監視できなかった構造が浮かび上がります。

これは、いわゆる「モニタリングモデル」に偏ったガバナンスの課題でもあり、

企業側が“不都合なことを伝えなければ、社外も気づけない”という構造的な弱点を突いた結果とも言えます。

✅ 社外役員の「存在」ではなく「働き方」を見る

トヨタのようなガバナンス先進企業でも、

ビッグモーターのような“形式だけ整えた企業”でも、

社外役員が“いる”こと自体がガバナンスを保証するものではありません。

重要なのは、

- 経営陣との関係性(対等か/形式的か)

- 情報へのアクセス範囲(会議資料だけか/現場も含むか)

- 提言がどこまで意思決定に反映されるか

といった、“社外役員が実際に何をしているか”という中身そのものです。

✅ 「人数」ではなく“対話の質と権限”が問題だった

→ 社外役員を何人入れても、経営との力関係・情報共有の質が弱ければ意味がない

コーポレート・ガバナンス改革の進展により、社外取締役の「人数」や「設置比率」は年々向上しています。

しかし、“社外が何人いるか”よりも、“どう関与しているか”の方が、実効性においてははるかに重要です。

形式的には十分な体制を敷いていても、経営陣との関係性が対等でなかったり、社外の意見が意思決定に反映されていなかったりするのであれば、

それは“機能している”とは言えません。

🔹 「数合わせ」では意味がない──発言の質に注目を

ガバナンス報告書には、社外取締役や監査役の人数が記載されており、

「社外比率○割」「女性役員を○名選任」などの表現で“整った印象”が作られがちです。

しかし、実際の取締役会の議事録や報告書を見ると、

社外からの意見が表面的だったり、具体的な反対・修正提言がほとんどなかったりするケースも少なくありません。

たとえば:

- 「当社の方針に概ね異論なし」

- 「社内報告を受けたが、特段の懸念は確認されなかった」

- 「課題を共有し、必要に応じて助言を行った」

こうした記述は一見すると“円滑な協議”がなされているように見えますが、

裏を返せば、“牽制力が弱いまま”でも記録上は問題なしとされるという構造でもあります。

🔹 情報へのアクセス範囲が限定的では「監視」は難しい

社外役員が適切に経営を監視するには、必要な情報にアクセスできる環境が整っていることが前提です。

しかし実態としては、以下のような“情報格差”が依然として存在しています:

- 経営幹部層の情報に限定され、現場レベルの声が届かない

- 決算資料や社内稟議書類などが取締役会当日しか開示されない

- 会議時間が短く、深い質疑応答の余裕がない

このような状況では、たとえ社外役員が有能であっても、“企業側が見せたい情報”だけに基づいて判断せざるを得ないという構造的制約に陥ります。

🔹 「異論を出しやすい構造」が存在するか

本来的に、社外取締役の役割は“異論や牽制を機能させること”にあります。

ところが実務上は、以下のような要因が異論を出しにくくしています:

- 会議体における“空気”や“同調圧力”

- CEOが長期政権かつ創業者であり、実質的な反論が困難

- 社外が“非常勤”で、業務実態に深く入り込めない

こうした状況では、仮に問題に気づいても声を上げづらい、あるいは影響力を持てないという結果になります。

つまり、「社外が何人いるか」よりも、その社外が本当に“異論を言える場”を持っているかどうかが、ガバナンス実効性の分水嶺なのです。

✅ 「形は整っているのに、何も変わらない」構造の正体

「取締役会の半数を社外にしました」といった改革が進んでも、

対話の質、情報の透明性、牽制が効く構造がなければ、企業文化や意思決定の本質は変わりません。

社外役員制度は万能ではなく、それが機能するには、

- 情報アクセスの設計

- 経営陣との力関係の透明性

- 異論を歓迎する企業風土

といった“見えにくい内部構造”の整備が不可欠なのです。

✅ 投資家が確認すべき「独立性のチェックポイント」

→ CG報告書・有価証券報告書から“ガバナンスの実態”を読む視点

社外取締役が“機能しているかどうか”を外部から完全に見抜くのは容易ではありません。

しかし、上場企業には情報開示義務があり、注意深く見れば“形だけのガバナンス”かどうかを読み解くヒントは確かに存在します。

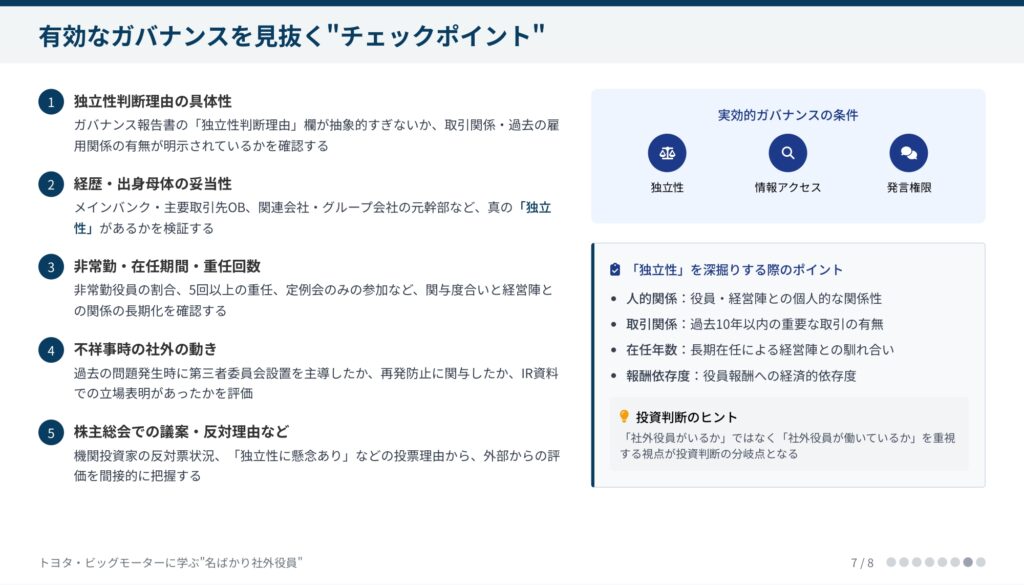

ここでは、投資家・金融系読者が実際に使える、「社外取締役の独立性を確認する視点」を5つに絞って紹介します。

🔹 1. ガバナンス報告書の「独立性判断理由」欄

東証に提出される「コーポレート・ガバナンス報告書」には、

各社外取締役の「独立性に関する判断理由」が明記されています。

この欄で注意すべきは以下の点です:

- 抽象的すぎる説明(例:「独立性に問題ないと判断した」だけ)

- 取引関係・過去の雇用関係の有無を明示していない

- 同一人物が複数社で社外を務めている“兼任型”でないか

真に独立性を重視する企業は、「過去10年以内に当社との取引なし」「報酬面・人脈面での利害関係なし」など、具体的かつ明快な説明を記載している傾向にあります。

🔹 2. 社外役員の経歴と出身母体

ガバナンス報告書や有価証券報告書には、取締役候補者の略歴・役職経験が一覧で掲載されています。

ここで特に注目したいのは、以下のような出自です:

- メインバンクや主要取引先のOB(元部長、元執行役員など)

- 関連会社・グループ会社の元幹部や顧問

- 長年関与していた業界団体のキーパーソン

こうした人物は、法律上は独立役員になれても、実態として“忖度や遠慮が入りやすい”ポジションにあることが多く、監視機能が働きにくくなるリスクがあります。

🔹 3. 非常勤役員の割合と“重任回数”

多くの社外取締役は非常勤であり、勤務日数や関与時間には限りがあります。

特に懸念すべきは以下のようなパターンです:

- 「非常勤かつ社外」の役員が半数以上を占める

- 5回以上重任されており、経営陣と関係が長期化している

- 定例会のみの参加で、現場や中間管理層と接点がない

ガバナンス上の“中立性”が薄れてくるのは、関与歴が長くなるほど発言が慎重・消極的になる傾向があるためです。

🔹 4. 不祥事時の“社外の動き”に注目する

もし過去に不祥事や問題事案があった企業であれば、その際に社外取締役や監査役がどう動いたかが極めて重要な評価ポイントです。

- 第三者委員会の設置を主導したか?

- 取締役会で追認しただけでなく、問題の再発防止まで関与したか?

- IR資料や決算短信で、社外のコメントや立場が掲載されていたか?

これらを確認することで、「社外役員=傍観者ではないか?」という判断が可能になります。

🔹 5. 株主総会での取締役選任議案・賛成率

最後に見逃せないのが、株主総会での役員選任議案の“賛成率”や“反対理由”です。

- 一部の大手機関投資家が反対票を投じている場合

- 「独立性に懸念あり」「監視機能が不十分」などの投票理由が明記されていることも

- ガバナンスに厳しいファンドがどのような評価を下しているかを間接的に把握できる

これは「外部の目から見てもグレー」と判断された可能性があるサインであり、非常に参考度の高い情報です。

✅ 独立性は「中の人」ではなく「読み取る力」で見抜ける

企業のガバナンス構造を評価する際に、最も見えにくく、そして最も差がつくのがこの“独立役員の実効性”です。

だからこそ、形式ではなく、開示された情報から本質を読み取る力が求められます。

上記のようなチェックポイントを押さえれば、IR資料やガバナンス報告書からでも“危うい企業”を見分ける視点を持つことができます。

✅ まとめ──“独立性の有無”ではなく、“機能しているか”が鍵

→ 社外取締役がいる、だけでは不十分。本当に「牽制」しているかを見極めよう

上場企業の多くが、今や「社外取締役を複数名設置」し、「コーポレート・ガバナンス・コードを遵守」と掲げています。

形式的には整っている企業ばかりです。しかし、それにもかかわらず、なぜこれほど多くの企業で不祥事や統治の崩壊が起きてしまうのでしょうか。

本記事を通じて明らかになったのは、次のような構造的な問題です:

- 「独立役員」とされていても、経営と密接な関係を持つ人物が多数存在している

- 社外役員が十分な情報にアクセスできず、実態把握できない構造になっている

- 「異論を出せない」「反対しても聞き入れられない」ような、形式だけの取締役会が残っている

このような現実がある以上、投資家や経営評価に携わる人間は、

「社外役員がいるか?」ではなく、「その社外役員は本当に機能しているか?」という視点を持たなければなりません。

🔍 “形式の有無”ではなく“実質の中身”を見る目を

ガバナンスとは、仕組みがあるかどうかではなく、

「それがどのように運用され、誰が意思決定にどれだけ関与しているか」まで含めて判断するものです。

特に独立役員については:

- 誰が選任しているか?

- なぜその人物なのか?

- どのような情報にアクセスし、どんな発言をしているのか?

といった「中身」を読み取ることが、企業の統治構造を見抜く上で最も本質的なリスク判断軸になります。

✅ 投資にも企業評価にも「ガバナンスを読む目」を

ガバナンスは企業の将来価値に直結する構造要素であり、

短期的な業績や財務諸表では見えない“経営の透明度”を測る指標です。

形式的にガバナンスが整っているかのように見える企業でも、

本質的に「牽制」が効いていなければ、重大な経営判断ミスや不祥事のリスクは消えません。

今後、金融機関・投資家・ステークホルダーが問われるのは、

「何を持って“独立している”と判断するのか」という、より深い構造認識です。

この視点を持てば、「社外役員がいるか」ではなく、

「社外が“働いているか”」という、投資判断の核心が見えてくるはずです。